Depuis les années 2000, nous assistons à une puissante mutation du secteur financier et de notre rapport à l’argent. L’avènement d’internet, des intelligences artificielles et du tout-digital a profondément modifié le commerce et l’utilisation de l’argent liquide.

La preuve avec quelques exemples.

Évolution des investissements et du trading en ligne

Les effets de la mondialisation sur le secteur boursier et les investissements sont nombreux. D’une part, le trading haute fréquence est devenu omniprésent sur les marchés. Le Wall Street Journal rapporte que 85 % des trades au niveau mondial sont aujourd’hui réalisés de manière automatisée.

D’autre part, une nouvelle catégorie d’investisseurs a vu le jour : les traders en ligne. Ces individus téléchargent une application de trading en ligne sur leur smartphone pour investir ensuite sur l’ensemble des marchés. Ces investissements se font la plupart du temps via des CFD ce qui signifie que les traders en ligne bénéficient d’un effet de levier. En outre, ils ont accès 24 heures sur 24 et 7 jours sur 7 aux produits financiers.

Autre effet de la mondialisation sur les investissements : l’augmentation des investissements dits socialement responsables. Les ISR deviennent de plus en plus populaires, réchauffement climatique oblige. Le Forum pour l’Investissement Durable et Responsable (US SIF) estime les investissements dans le secteur à 12 000 milliards de dollars en 2018 rien que pour les fonds gérés aux États-Unis. Cela correspond à environ 25 % de l’ensemble des fonds.

Évolution du commerce et des modes de paiements

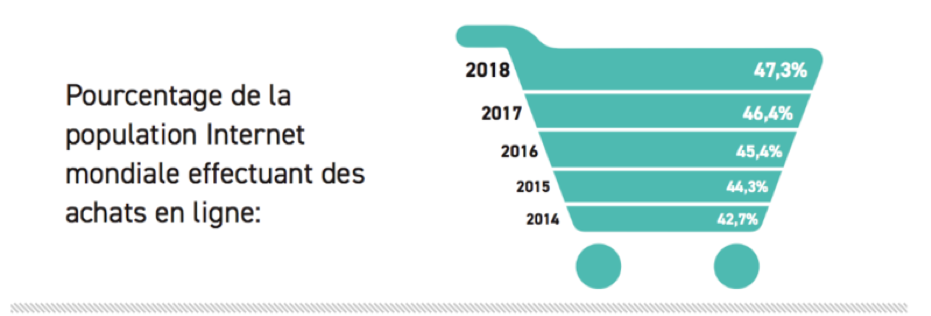

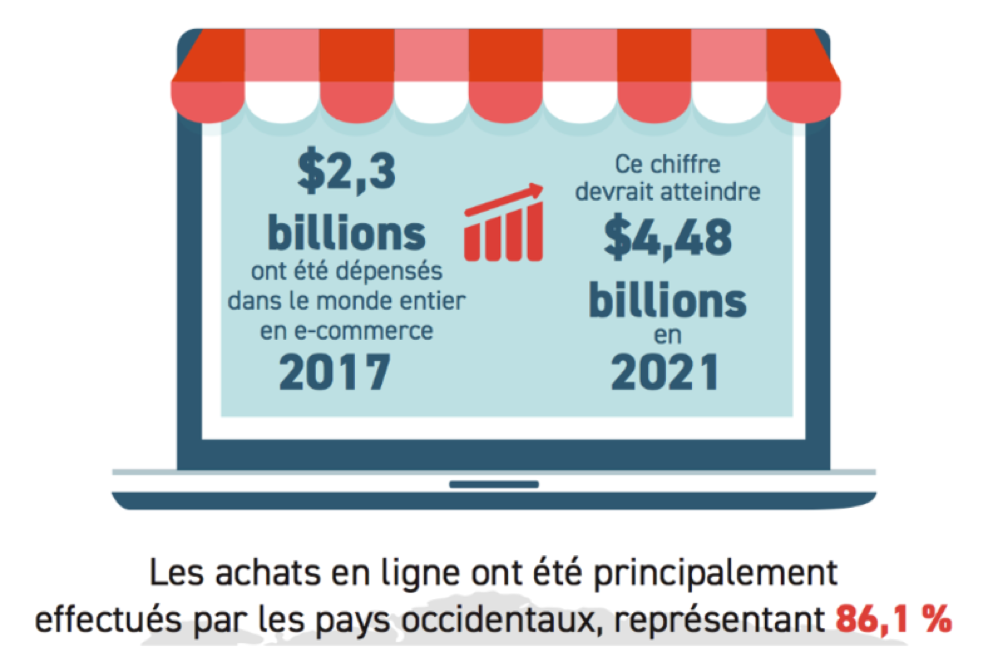

À côté de ces purs produits financiers, c’est l’ensemble du commerce qui se modifie. En 2018, le pourcentage de la population mondiale réalisant des achats en ligne a atteint presque 50 % et on s’attend à ce que le montant dépensé avoisine les 4500 milliards de dollars en 2021.

Source : IG

Source : IG

Effet collatéral, l’argent liquide devient rare et beaucoup prédisent sa disparition. Si en France, près de 50 % des paiements s’effectuent encore en argent liquide, c’est loin d’être le cas dans d’autres pays européens. En Suède, le pourcentage des transactions en cash serait inférieur à 15 %. Ceci dit, beaucoup regrettent les effets pervers qu’engendrerait une suppression totale de l’argent liquide, dénonçant la perte d’une certaine forme de liberté. À ce niveau, les crypto-monnaies dont on entend beaucoup parler depuis 2017 pourraient avoir un rôle à jouer.

Source : IG

Source : IG

L’essor d’un nouveau secteur fintech au détriment des réseaux d’agences

Ce nouveau rapport à l’argent s’accompagne également d’une mutation des banques et autres acteurs du secteur. Fini le réseau d’agences bancaires de proximité, aujourd’hui l’argent se gère en ligne. En France par exemple, près de 2000 agences ont fermé sur une période de dix ans.

Si certains déplorent les pertes d’emplois associées, le secteur fintech, en pleine expansion, comble partiellement ce vide mais les embauches sont principalement centrées sur le bassin parisien.

Et demain ?

Le secteur fintech connaît une croissance exponentielle et devrait attirer des investissements d’envergure au cours des prochaines années. Au niveau du commerce, la décentralisation devient bel et bien la norme. La grande inconnue demeure le rôle que joueront les crypto-monnaies dans cette mutation. Celles-ci viennent bousculer les règles établies. Si un nombre croissant d’individus s’y intéressent, elles peinent encore à trouver un public suffisant et devront d’une manière ou d’une autre trouver un modus vivendi avec les réglementations existantes.